日本で金持ちになるためには、まず、日本の税制度をよく勉強する必要があります。

「日本では、どの種類の金儲けの方法に、どのくらいの税率が課せられているのか?」

これを、よく知らないと、借金をしてリスクを背負い、苦労を重ね起業をして、ビジネスで成功したはいいけれど、稼いだお金のほとんどを、「借金の利息」という形で銀行に持っていかれたり、「税金」という形で国に持っていかれるなんてことになりかねません。

自分や家族の為に働いていたつもりが、国の甘い汁を吸っている一部の「政治家(不届き者)」を、ただ太らせるために、働いていたなんて、正直、ムカつきますからね。

皆さんと同じように、僕も安全な日本が大好きなので、できれば将来も日本で生活したいと思っています。

ただし、消費税の増税(8%→10%)や保険料の増加など、日本国が国民に強いるお金の負担は、年々、増加の一途を辿っており、富裕層の海外移住の動きは衰えるどころか、今後も加速していくことでしょう。

そうなれば、僕は何の迷いもなく、出国税を払ってでも、「海外移住」という選択肢を実行に移すつもりです。

今、「国を変えて生活する」というライフスタイルが、当たり前の時代に突入しています。

僕たち、日本国民は、定住する「都市(都道府県)」を変える感覚で、住む「国」も自由に変えることができる時代に生きているのです。「古い考えに囚われて進歩のない国」が嫌なら、そのような国は出ていけばいいのです。

これからの時代は、インターネット・ブロックチェーン技術・AIなどを利用して、個人でも大金を稼げるのが当たり前になります。個人が大金を持つことで、これまで弱者であった個人が、影響力や発信力を持ち始め、国の政治や政策にも影響力を行使していく時代が到来するはずです。

今までは、ごく少数を除き、移動しないという大前提があった日本国民が、税率の低い国・魅力的な公共サービスを提供してくれる国・過ごしやすい気候の国・学びたい言語がある国を「選び・移り住む時代」に既に突入しているのです。

逆に、国は「選ばれる側」として「選んでもらいやすいように、最大限、国民にアピールして、媚を売っていかないと、国の情報(ステータス)がインターネットで世界中に拡散され、どんどん優秀な人材が集まってくる人気の国と、優秀な人材が国外へ逃げていき、経済がまわらなくなる不人気な国とに分かれていく、厳しい未来が待っていることでしょう。

スポンサードリンク

所得区分による税率の違い

税率20%(源泉分離課税)

利子所得

預貯金・債権(公社債)などの利子、公社債投資信託の分配金など

原則として、支払い時に20%(所得税15%、住民税5%)の源泉徴収が行われます。

実は、銀行に預けている貯金から発生する利子にも、課税されているのを知らない人もいるのではないでしょうか。課税額は20%です。今、日本の普通預金の金利は「0.001%」と大変低い水準にまで下がっています。かなり低い金利に拍車をかけるように、入ってきた利子にも20%の課税がされる現状では、正直、「日本の銀行」は、お金の保管先としての価値しかありません。資産運用という意味では、お金を長期間置いておくのは、「意味がまったくない」と言っていいでしょう。上記の理由から、僕は、最低限度の生活資金を除き、ほとんどの資金は、毎月、投資にまわすようにしており、銀行に無駄なお金を長期間置いておくことは一切しておりません。利子所得と配当所得は「インカムゲイン」とも呼ばれています。

預貯金とは、「日本国内の銀行に預けている貯金」のことです。

債権(さいけん)とは「国や地方公共団体、企業、または外国の企業や政府などが、一時的に、一般の投資家から広くまとまった資金を調達することを目的として発行するもの」です。

株式と目的は同じですが、あらかじめ利率や満期日が決められているものが債権と呼ばれます。債権は、定期的に利率分の利子を受け取ることができ、満期日になると額面金額である償還金を受け取ることができます。

利子とは「お金を貸し借りすることで得られる報酬のこと」です。

公社債とは、「公債と社債との総称」です。国や地方公共団体等の「公」的な組織が発行する債券(公債)、企業(会社)が発行する債権(社債)の総称のことを「公社債」といいます。

投資信託とは、「一般投資家から小口の資金を集め、その集めた資金を、専門の機関(ファンド)が運用し、国内外の有価証券、金融商品に投資し、その運用成果(利益)を投資家に分配する仕組み」のことです。

有価証券には「株券、国債証券、地方債証券、社債券、出資証券、投資信託の受益証券、貸付信託の受益証券、特定目的信託の受益証券、受益証券発行信託の受益証券、約束手形、為替手形、小切手、郵便為替、貨物引換証、船荷証券、倉庫証券、社債利札、商品券、各種のプリペイドカード」などが含まれます。

公社債投資信託とは、上記の「投資信託の種類のひとつ」です。株式を組み入れることなく、比較的リスクが少なく安全性の高い「公社債」を中心に運用する投資信託のことを「公社債投資信託」といいます。

分配金とは「投資信託の運用の結果、得られた収益(利益)を口数に応じて、決算毎に投資家に分配するお金のことです。つまり、ファンドによって、投資家に還元される利益のことを言います。

配当所得

株式の配当金、株式投資信託、不動産投資信託(REIT)などの分配金など

配当の支払い時に、20%(所得税15%、住民税5%)の源泉徴収が行われます。確定申告では、総合課税、申告分離課税を選べるほか、上場株式等の場合、確定申告をしなくてすむ、確定申告不要制度もあります。

配当所得(インカムゲイン)の課税額は20%(申告分離課税を選択した場合)です。配当所得のすべてに共通する点は「出資した元が儲けた利益からお金をもらっている」ということです。株式投資信託の分配金・株式の配当金・保険会社における余剰金の配当なども配当所得になります。つまり、ファンドや保険会社が儲けた利益の中から、僕らに取り分を分配してくれているお金が、配当所得となります。普通のサラリーマンや会社社長などもそうですが、給与所得を上げ続けて年収4,000万円を超えてくると、累進課税で最大の「55%(所得税45%+住民税10%)」もの税率が課せられます。稼いだ額の半分以上が税金で消えていくのです。しかし、この同じ4,000万円という年収を、すべて「配当所得」で得たと仮定すると、税率はたった20%で済むのです。例えば、ソフトバンクの孫正義さんの場合、年収93億円の時があったのですが、それらすべてが給与所得だとしたら、累進課税で税率55%が取られ、納税額が51億円となり、手元に42億円しか残らない計算になります。しかし、孫さんの場合、役員報酬1億3,000万円には最高税率の55%がかかるのですが、残り91億7,000万円は、持ち株による配当収入のため、税率20%の「申告分離課税」を選択することで、課税額を20%にすることが可能になり、税金の総額を19億円ほどに抑えることが出来るのです。これにより手元には、毎年74億ものお金が入ってくることになります。サラリーマンが健康を害してまで、朝から晩まで、ただ闇雲に働いて「給与所得だけ」を上げ続ける意味がない理由は、これが理由にあるのです。

株式の配当金とは、「企業が利益を出した時に、利益の一部を株主に還元するお金」のことを言います。企業が配当を実施している間は、その企業の株を持ってさえいれば安定的に、配当金を受け取ることができます。

株式投資信託とは、「ファンドが一般投資家から小口の資金を集め、その集めた資金を、証券会社を通じて、株式を中心に運用し、その運用成果(利益)を投資家に分配する仕組み」のことです。

前述の「公社債投資信託」が「公社債(国が発行する国債や会社が発行する社債)」を中心に運用されるのに対して、「株式投資信託」は「株式」を中心に運用されているという違いがあります。

不動産投資信託(REIT)とは「投資信託の一種で、ファンドが、投資家から集めた資金で様々な不動産を購入し、その家賃収入や売却収益の一部を、投資家に分配金として分配するもの」です。もともとはアメリカで生まれ「REIT(リート)」と呼ばれていますが(Real Estate Investment Trust の略)、日本では頭文字にJAPANの「J」を付けて「J-REIT(ジェイ・リート)」と呼ばれています。

分配金とは、「投資信託の運用で得られた利益の一部を、投資家に還元するもの」です。

総合課税は「所得の合計に対して計算・課税」されますが、分離課税は「個別の所得に対して計算・課税」されます。

総合課税とは、「その人が得た、年間のすべての所得(複数の所得)の合計から、当てはまる所得控除を引いた上で、税額を計算する方法」のことを言います。分離課税よりも、総合課税になる所得の数が多いため、日本での基本的な課税方式になります。ちなみに総合課税の場合、住民税は一律で10%が適応されます。

分離課税とは、「総合課税とは別に、独自の税率を掛けて税額を計算する方法」のことを言います。分離課税となる所得には「山林所得」「退職所得」「譲渡所得のうち不動産や株式の売却によるもの」「利子所得」「配当所得」などがあります。

日本の税制の原則は総合課税なのですが、山林所得と譲渡所得は「毎年あるものではなく、一時的に発生する高額所得となるため、他の所得と合わせて累進課税にすると、税負担が重くなり、適当ではない」とされています。

退職所得や山林所得が総合課税とは切り離されて分離課税になっている理由は、退職所得や山林所得は「長い年月の成果なので、毎年発生する所得とは、別に考える」というのが、根本の理由になっています。

申告分離課税とは、「分離課税で、かつ納税者本人が確定申告により自ら申告をする方法」です。

確定申告不要制度とは、「配当所得のうち、一定のものについては納税者の判断により、確定申告をしなくてもよい」こととされています。これを「確定申告不要制度」といいます。確定申告不要制度の対象となる配当には、「上場株式等の配当及び投資法人からの金銭の分配(大口株式等が受ける場合を除く)」・「上場株式等及び投資法人以外の配当の場合」があります。

「上場株式等の配当及び投資法人からの金銭の分配(大口株式等が受ける場合を除く)」は、「支払いを受け取るべき配当等の金額にはかかわらず」、確定申告を要しません。

「上場株式等及び投資法人以外の配当の場合」は、一回に支払いを受けるべき配当等の金額が、「10万円 × 配当計算期間の月数 ÷12」で計算した金額以下である場合は、確定申告を要しません。(※配当計算期間が1年を超える場合には、12月として計算します。また配当計算期間に1月に満たない端数がある場合は、1月として計算します)

退職所得

勤務先の退職時に受け取る退職金など

通常、会社が所得税を計算し退職金から差し引くため、確定申告の必要はありません。(会社への「退職所得の受給に関する申告書」の提出は必要)この書類の提出がなかった人は、確定申告が必要になり、退職金等の支払い金額の一律20.42%が源泉徴収されます。

意外と知らない人も多いのですが、退職金にも税金がかかります。退職金も所得に該当されるため、「所得税」の対象となっており、源泉徴収されます。ただし、退職金は長年の勤務に対する功労に報いるものであり、従業員の老後の生活の糧となる為、所得税の負担が大きくならないように、軽減措置が設けられております。例:勤続年数11年で退職金が800万円の場合、手取りの退職金は790万8110円。源泉徴収される税額は9万1890円となります。(税率1.16%)ただし、「退職所得の受給に関する申告書」を、退職手当の支払者(雇用主)に提出しなかった場合は、最大税率の20.42%が源泉徴収されますので、注意してください。退職所得は、勤める会社を「選択」する時と、その後の勤続年数などの要因によって決定されるので、自らの意志と行動力によって、稼ぎを大きく変えられるものではありません。

退職所得とは、「退職により、勤務先から受け取る退職手当などの所得」のことを言います。社会保障制度により退職に基因して支給される「一時金」、生命保険会社または信託会社から受け取る「退職一時金」なども退職所得とみなされます。

退職金とは、「退職する時に、雇い主から退職者に支給される金銭のこと」です。退職金の多くは「一時金」ですが、年金形式の「退職年金」として支給される場合もまれにあります。

所得税とは、「個人の所得に対して課税される国税」のことを言います。所得とは、収入から、その収入を得るためにかかった費用(必要経費)を差し引いたものを指します。所得は、所得が発生する収入源によって10種類(利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得・雑所得)に区分されます。所得税の計算期間は、1月1日から12月31日までに得た各種の所得を合算します。所得の種類を問わず、その年中に稼いだすべての所得を総合して課税することになっています。(総合課税)

退職所得の受給に関する申告書とは、「退職手当の支給を受ける人が、退職手当の支払者に提出する手続き(申告書)」のことを指します。提出時期は、退職手当等の支払を受け取る時までに、雇用主に提出してください。

税率15%~55%(申告分離課税)

山林所得

山林の立木を売却して得た所得

長期間かけて実現する所得であるため、「五分五乗方式(ごぶごじょうほうしき)」という計算方法により、負担軽減の措置がとられています。なお、「保有期間が5年以下の伐採や譲渡」は、「事業所得」または「雑所得」となり、「山ごと売却した場合」は、「譲渡所得」になります。五分五乗方式の計算方法は、「所得を 1/5 にして税額を計算した後、5年間に渡って 1/5 ずつの税金を支払う方法」を採用しています。この方式により、5回分の「基礎控除」が適用できるため、税金を一括で支払うよりも、納税額が安くなります。

例:山林所得が5,000万円だった場合、5,000万円 × 1/5 =1,000万円と、まずは所得を5分の1にします(5分)。1,000万円の所得だと累進課税で税率43%(所得税33%+住民税10%)がかかるので、1,000万円 × 43%=430万円 × 5(5乗) =2150万円の納税額になり、差し引き、2,850万円が手に入ります。これが累進課税で計算されるだけだった場合は、5,000万円 × 55%(所得税45%+住民税10%)= 2,750万円の納税額となり、差し引き、2,250万円しか手に入らなくなります。よく、日本で生活する富裕層の人たちが、田舎の山林を購入・所有していたりすることがあるのですが、その所有している山林を、将来「山ごと売却」すると「譲渡所得」にすることが出来るため、「長期譲渡所得(所有から5年以上が経過)」となっていた場合、課税率は「20%(所得税15%+住民税5%)」で済みます。山林購入は、上手に活用すれば、このような「税金の優遇措置(節税)」が受けられるので、富裕層にとっては、大きな購入理由になるということが分かりますよね。

山林所得と譲渡所得は、他の所得(総合課税の所得・分離課税の所得)と区別して、「確定申告により自ら申告・納税」します。この方式は「分離課税」の中でも、自ら確定申告を行うため「申告分離課税」と呼ばれています。

五分五乗方式とは、「所得税の税額の計算方式の1つ」です。「課税所得を他の課税所得から分離し、課税所得金額の5分の1に相当する金額に総合課税(累進課税)の税率を乗じ(掛けて)、その計算した金額を5倍にして税額を計算する方式」のことを言います。この五分五乗方式で税額を計算すると、通常の総合課税で税額を計算するよりも、納税額が安くなります。

負担軽減の措置とは、「山林所得に関しては、山林を育てること自体が長い年月の成果のため、毎年発生する所得とははっきり区別されています」。具体的に言うと、「五分五乗方式」を採用したり、「最高50万円の特別控除額」を設けていたりと、特別に税負担を軽減する措置」が適用されます。

基礎控除とは、「確定申告や年末調整において、所得税額を計算する際に、すべての納税者に対して、無条件で総所得金額から差し引くことができる所得控除」のことを言います。

譲渡所得

土地・建物や株式など、資産を売却して得た所得

譲渡所得には、「総合課税」と「分離課税」のものがあります。不動産や株の売却は「分離課税」。書画、骨董、ゴルフ会員権など、それ以外のものの売却は「総合課税」です。また譲渡が継続的に行われる場合は、「事業所得」または「雑所得」になります。

「株式等の譲渡所得(キャピタルゲイン)」に対する「申告分離課税」は「税率 20%(所得税15%+住民税5%)」です。「不動産等の譲渡所得(キャピタルゲイン)」に対する「申告分離課税」は「長期譲渡所得」になるか、「短期譲渡所得」になるかによって税率が変わっていきます。所有している不動産等が「長期譲渡所得」に該当する場合の課税率は「税率 20%(所得税15%+住民税5%)」になり、「短期譲渡所得」に該当する場合の課税率は、「税率 39%(所得税30%+住民税9%)」になってしまいます。また、上記「不動産等の売却」・「株式等の売却」以外の資産売却は、その他の所得と同様に、「総合課税」となり「累進課税」が適用され、所得(稼ぎ)が大きくなればなるほど、納税額も大きくなっていきます。

譲渡所得とは、つまり「キャピタルゲイン」のことです。キャピタルゲインとは、「株式などの有価証券や土地・不動産などの資産の売買によって得られる差益」のことです。「資産価格の上昇により生じた利益」とも言えます。分かりやすく言うと、「キャピタル=投資元本」のことで、投資元本が値上がりすることによって生じた利益を、キャピタルゲインと呼びます。

譲渡所得は、山林所得と同じように「申告分離課税」となります。ただし、「株式の売却による譲渡所得」は、「特定口座」を利用することで、源泉徴収で納税することができます。(源泉分離課税)

特定口座とは、「個人投資家が証券会社に持つ口座の1つ」です。従来の「一般口座」との違いは、一般口座で行う義務のある「投資家が株式売買で得た利益にかかる税金の計算・納付を行う義務」が、特定口座にはない点です。

長期譲渡所得とは、「土地や建物を売った年の1月1日時点で、その土地や建物の所有期間が5年を超える場合」、長期譲渡所得に分類されます。

短期譲渡所得とは、「土地や建物を売った年の1月1日時点で、その土地や建物の所有期間が5年以下の場合」、短期譲渡所得に分類されます。

累進課税とは「所得が高ければ高い程、税率が引き上げられる制度のこと」です。富の集中を排除することなどが目的なのですが、努力して増やした収入の多くを徴収されると、労働意欲が損なわれ、経済活動が弱まるという指摘も存在します。富裕層が日本を飛び出し海外に移住する大きな原因にもなっています。

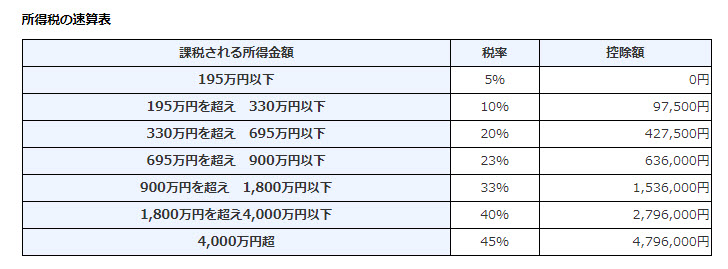

超過累進課税【所得税 税率 早見表】

- 所得税 早見表

| 課税される所得金額 | 税率(所得税のみ) | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

所得税額=課税される所得金額×税率ー控除額

2015年(平成27年)以降の所得税の税率は、5%~45%の7段階に区分されています。所得が高いほど、税率が引き上げられる税制のことを「累進課税」と言います。

- 所得税+住民税 合算早見表

| 課税される所得金額 | 税率(所得税+住民税) | 控除額 |

| 195万円以下 | 15% | 0円 |

| 195万円を超え 330万円以下 | 20% | 97,500円 |

| 330万円を超え 695万円以下 | 30% | 427,500円 |

| 695万円を超え 900万円以下 | 33% | 636,000円 |

| 900万円を超え 1,800万円以下 | 43% | 1,536,000円 |

| 1,800万円を超え 4,000万円以下 | 50% | 2,796,000円 |

| 4,000万円超 | 55% | 4,796,000円 |

所得税額+住民税=課税される所得金額×税率ー控除額

納税額は、所得税+10%の住民税が加算されるので、最終的には上記の税率になってきます。

画像引用元:国税庁

税率15%~55%(総合課税=累進課税)

不動産所得

土地・建物の賃貸などで得た所得

不動産所得は「総合課税(累進課税)」になるので、15%(所得税5%、住民税10%)~最大55%(所得税45%、住民税10%)の課税額になります。賃間、アパートなどが10室以上、独立家屋なら5棟以上の場合は、「事業的規模」と判断され、「青色申告」により、65万円の「青色申告特別控除」の適用を受けられます。賃間、アパートなどが10室未満、独立家屋なら5棟未満の場合は、「事業としては扱われない」ため、「青色申告」を行っても、10万円が限度の「青色申告特別控除」しか適用されません。なお、「月極駐車場」は「不動産所得」ですが、「時間貸し駐車場」は、「事業所得」または「雑所得」となります。注意してください。

正直、借金をしてまで「不動産投資用の物件」を購入するのは、余程の「勝算」がない限り、リスクが高すぎてオススメしません。家賃収入は「不動産所得」となるため、総合課税(累進課税)が適用され、不動産所得からの儲けが出れば出るほど、課税率(税負担)が大きくなっていきます。(最大税率55%)さらに、銀行から融資を受けて、投資用不動産を購入した場合、借金返済の「利息」も同時に支払っていかなければならず、「国」と「銀行」から、二重にお金をとられる形になります。資産形成を目的に、不動産投資を上手に活用したい場合は、「現金一括で購入」して、リスクを最小限に抑えるか(与沢翼さんが良くやっていますね)、キャピタルゲイン(長期譲渡所得は税率20%)を狙える物件を上手に選び、「家賃収入+キャピタルゲイン」で攻めていく戦略を取るのが良いと、個人的には考えています。

損益通算とは「所得税額を計算する際に、①不動産所得・②事業所得・③山林所得・④譲渡所得の金額に、損失が生じた場合、その損失額を他の所得金額から差し引き、一定期間内の利益と損失を相殺することが可能な制度」です。損益通算を行うことにより、支払う納税額が減額され、節税を行うことができます。損益通算の対象となる所得は「不動産所得」「事業所得」「譲渡所得」「山林所得」の4つの所得です。

貸間とは、「お金を取って人に貸す部屋」のことです。

独立家屋とは、「一戸建ての家、つまり一軒家」のことです。

青色申告とは、「確定申告の際に、計算や記帳の手間をかける(所定の帳簿書類を備えて取引を記録し、その書類を保存する)分だけ、税金優遇などの特典を受けられる所得税の確定申告制度の1つ」です。白色申告に対して、青色申告には、「青色申告特別控除」・「専従者給与を必要経費に計上可能」・「各種引当金の繰り入れ」・「純損失の3年間の繰越控除」といった特典(青色申告特別控除)が認められています。なお、青色申告による確定申告を行う場合は、提出期限までに「青色申告承認申請手続」を所轄税務署長に提出する必要があります。名前の由来は、納税申告用紙が「青色」であることから、一般的に「青色申告」と呼ばれています。

白色申告とは、「所得税の確定申告制度の1つで、青色申告を申し込んでいない人の税金の申告制度(青色申告以外の普通の納税申告)」です。青色申告のように、煩雑な帳簿作成の義務が無い代わりに、青色申告で可能となる「特別控除等の特典(青色申告特別控除)」を受けることができないようになっています。青色申告と比較して、簡単に申告できるメリットはありますが、デメリットも多く、所得が300万円以上の場合は、簡単な帳簿作成も必要になります。名前の由来は、納税申告用紙が「白色」であることから、一般的に「白色申告」と呼ばれています。

事業所得とは、「卸売業・農林業・漁業・製造業・小売業・サービス業・自由業などの事業から発生した所得」のことです。総収入金額から必要経費を控除した金額が、事業所得となります。必要経費を除く所得が、20万円を超える場合、給与所得との合算で確定申告をしなければなりません。サラリーマンで複業を行っている人は、複業が20万円以上の収入になった場合、確定申告の必要性が出てきます。

雑所得とは、「年金・恩給・貸付金の利子・原稿料や印税・FXや仮想通貨・先物取引の収入など」の所得のことです。他の9つの所得(利子所得・配当所得・不動産所得・事業所得・給与所得・退職所得・山林所得・譲渡所得・一時所得)のいずれにも当てはまらない所得のことを、雑所得と言います。所得金額の計算は、公的年金とそれ以外の雑所得によって異なります。

雑所得に分類されている、FX取引(外国為替取引)は、2011年までは、店頭FXでは総合課税(累進課税)が適用されていたため、稼いだ額が大きければ大きい程、税率が最大で50%(累進課税は2015年1月より6段階から7段階制度に変更になり最大55%の課税率になりました)にもなっていました。一方、取引所FXは申告分離課税に分類され、利益の金額に関わらずに、税率は一律20%でした。それが2012年から、FXの税制が一本化され、店頭FXの税率も、取引所FXと同様の「申告分離課税(一律20%)」になり、それまで雑所得内だけで出来ていた損益通算が、先物取引や取引所取引との損益通算も可能になりました。また損失も3年間の繰越控除ができるようになっています。

仮想通貨は、2018年現在、「総合課税(累進課税)」が適用され、最大税率55%となっており、仮想通貨で儲ければ儲けるほど、他のビジネスと同じように、税金をとられる仕組みとなっています。

事業所得

商工業、サービス業、農業など、「事業」によって得た所得

一般に、商売や事業と言われるものの所得は「事業所得」となります。事業所得も、「総合課税(累進課税)」になるので、15%(所得税5%、住民税10%)~最大55%(所得税45%、住民税10%)の課税額になります。ただし、個人事業者は、所轄の税務署へ「青色申告承認申請書」を提出して、青色申告事業者となることで、「青色申告特別控除」や「青色事業専従者給与」など、税務上有利な扱いが受けられます。

事業所得に関しても、総合課税(累進課税)になるので、稼げば稼ぐほど、国に税金を持っていかれます。例:1年間で3,000万円の売り上げがある飲食店があったとして、食材を仕入れたり、従業員を雇ったり、店舗の家賃を払ったりと、必要経費が700万円あったと仮定した場合、3,000万円-700万円=2,300万円が、事業所得となります。この2,300万円の事業所得から、総合課税で税金が課税されます。(最大55%)上記の飲食店の場合、事業所得は累進課税により、税率50%(所得税40%+住民税10%)になってしまいます。経営上手な社長が、ビジネスで上手く利益を出して、事業を拡大すればするほど、「日本」では税負担が厳しくなっていくのが分かるかと思います。

青色申告承認申請書とは、所得税の青色申告の承認を受けようとする場合に提出する申請書です。青色申告承認申請書は各税務署に置いてあります。時間がなく、手間をかけずに手に入れたい場合は、国税庁のホームページからダウンロードして手に入れることもできます。

青色申告事業者とは、青色申告者と同じ意味です。青色申告事業者には「青色申告特別控・青色事業専従者給与」などの税制上有利な点が設けられています。

青色申告特別控除とは、「青色申告者のみに適用される所得控除のこと」を言います。青色申告特別控除の控除額は10万円と65万円の2種類があります。簿記の方法には控除額が変わります。複式簿記で記帳すると65万円の控除が受けられます。

青色事業専従者給与とは、「青色申告者が事業に携わっている家族に対する給与を控除できる(必要経費にできる)ものです。白色申告の事業専従者控除が「配偶者86万円」「その他家族50万円」と決められているのに対して、青色申告専従者給与は、金額が決められていないため、妥当性のある金額を決めることが出来ます。

給与所得

サラリーマンの給料、賃金、ボーナスなど

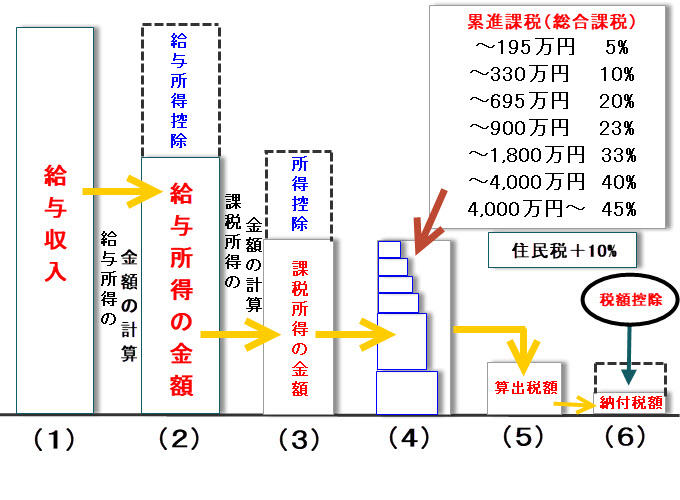

給与所得では、原則として必要経費が認められていません。その代わりに「給与所得控除」を差し引くことができます。通常、毎月の源泉徴収と年に一度の年末調整により、課税は終了します。

給与所得は、総合課税(累進課税)で15%~55%の課税がされますので、いくらサラリーマンを極めて、会社から高額な年収を貰ったとしても、「本当の金持ち」には成り得ません。給与所得に課税される税金は、実際、高すぎます。「自分の時間を対価」として「時間の切り売りで、お金を貰っている給与所得者(サラリーマン)」は、正直、会社の為に、いくら体を酷使して働いても、一生「金持ち」にはなれない現実があります。給与所得のみに頼っていては、自分の体力がなくなってきたり、体を壊して働けなくなった場合は、お金の流れが完全にストップしてしまいます。これは、「金持ち父さん 貧乏父さん」の「ロバートキヨサキ」氏も言っています。会社で働くことの意味は「このままでは、一生金持ちになれないと気付くきっかけ」を与えてくれたり、「自社サービスの原価・利益率を知ること」であったり「社内・社外との人間関係を円滑にする方法」だったり、「セールスやプレゼンテーションのスキルアップ」であったりと、「市場経済の中での生きた経験を得る事」なのです。あなたがそれらの生きた「経験」を既に得たと感じた後であれば、「雇用関係」から抜け出して、起業してビジネスを行い、経費を使って節税し「原資」を貯めるか、税率20%の源泉分離課税である投資(株式投資等)を行い、「資産」を増やしていく必要があります。もちろん、どちらの道にも、当然リスクはありますが、最初の一歩を踏み出せば、経験を積むごとに、年々、リスクは軽減されます。あとは、資産を増やすことのみにフォーカスし、退路を断ち、分離課税である「所得」を増やすと心に決める勇気を持つだけです。

必要経費とは、「ある所得を生み出すために、必要な経費のこと」を言います。収入の金額から必要経費を差し引き(控除して)最後に残った金額が、所得税の課税対象額となります。

控除とは、「ある金額から一定の金額を差し引くこと」を言います。

給与所得控除とは「給与収入に所得税・住民税を課税する際に、勤務に伴う必要経費の概算額を、収入から一定額控除すること」を言います。

源泉徴収とは、「利子所得・配当所得・退職所得・給与所得・原稿料その他の報酬の支払いの際に、支払者が所定の所得税を天引き徴収し、国に収める方法のこと」を言います。

年末調整とは、「公務員・サラリーマンなどの給与所得者に対して、会社(事業者)が払った1年間の給与・賞与(ボーナス)・賃金及び、源泉徴収した所得税について、12月の最終支払日に再計算して所得税の過不足を清算する制度のこと」を言います。

一時所得

懸賞金や満期保険金、競馬の払戻金など

これまで挙げたいずれにも入らない所得で、「継続性がなく、労働の対価や何かを売って得た所得ではないもの」が「一時所得」になります。一時所得には「総合課税」が適用されますが、課税されるのは、所得金額の1/2の金額です。なお、一時所得によって生じた損失は、損益通算できません。

一時所得も総合課税(累進課税)なので15%~55%が課税されますが、税負担の軽減措置が取られており、課税額を計算する際に、一時所得に 1/2 を掛けて、課税額が計算されます。また「懸賞金やギャンブルの当選金・保険金・損保の一時金・満期払戻金」なども一時所得となります。競馬など、運よく大金が入ってきた場合は、軽減措置のために、手元に残るお金もそれなりの額になりますが、確率や期待値の問題で、ギャンブルで勝ち続けるのは至難の業です。それは、最後には「胴元」が勝つように期待値が設定されているからです。お金持ちになる道としては、妥当ではありません。ギャンブルに関しては、ボーナス的な感覚で、負けて良い覚悟で臨むくらいが丁度いいと思います。あとは、「期待値」を勉強する意味でも、実際のギャンブルで腕を磨くのは、ただやみくもに行うよりも、何倍も効果がありますので、おすすめです。

満期保険金とは、「保険を受け取る人(被保険者)が、保険期間終了まで生存した場合、生命保険会社から満期保険受取人に支払うお金のこと」を言います。

一時金とは、「その時一回限りに支給される金銭のこと」を言います。

雑所得

年金・恩給・貸付金の利子・原稿料や印税・FXや仮想通貨・先物取引の収入など

他の9つの所得のいずれにも入らない所得のことを言います。雑所得の代表的なものには、「公的年金」があります。所得金額の計算方法は「公的年金」と「それ以外の雑所得」によって異なります。最近、話題の仮想通貨(暗号通貨)も、この雑所得に分類されています。

雑所得に関しては、「原則」総合課税(累進課税)となります。「講演料・原稿料・印税・アフィリエイトなどのネットで稼いだ収入・公的年金」などは、雑所得に分類され、すべて総合課税で税率15%~55%です。ただし、「FX」「先物取引」等は雑所得ですが「分離課税(申告分離課税)」となり、税率20%(所得税15%+住民税5%)と他の雑所得と比較すると、有利な税率が適用されています。それほど、リスクのある分野になりますので、当たり前だとは思いますが、最近話題の「仮想通貨」取引は、雑所得の中でも「総合課税」と国税庁が発表しており、今後、FXなどと同じ「分離課税」が適用されるのかに注目が集まっています。

公的年金とは、「日本国内に住所のあるすべての人に加入が義務付けられている保険で、①国民年金 ②厚生年金 ③共済年金 の3種類」があります。それぞれの詳細は、20歳以上の全国民が加入しなければならない「国民年金」、民間企業で働く会社員を対象とした「厚生年金」、国家公務員・地方公務員・私立学校の教職員を対象とした「共済年金」の3種類です。公的年金は、上記のように、働き方の違いによって、加入するべき年金制度が異なります。

まとめ 生きづらい現代に思うこと・・

普段は目に見えない「お金の流れ」が、あなたにも見えてきたであろうか?

そして人間は、寿命が来れば100%死ぬので、日本でいくら資産を残したとしても、結局は「相続税」という形で「個人で稼いだお金」の大部分は、最終的に「国」へ辿り着く仕組みになっている。

「結局は国かよ」と思うかもしれないが、その通りなのである。

大きな河の流れのように、完成された「本流」を変えることは難しい。

私たち個人が資産を築きたいなら、河の上流から自分の家に、この水が流れてくるような「水路」を作る必要があるのである。

「日本」に住みながら「資産」を築きたい場合、方法は以下の2つしかない。

どちらの道も、極めようとすれば、いばらの道になることは明らかだが、何の仕事をしても、その道を歩むことになるのなら、人生をかけて、これらの道を極めても損はないと僕は思っている。

- 「ビジネスオーナー(株主)」になり、その企業を上場させて、「配当所得(インカムゲイン)」「譲渡所得(キャピタルゲイン)」を得る

- 「株式投資・FX投資・先物取引」の「投資家」になる

上記2つの道は「分離課税」で「税率20%」になる。

日本で生活しながら、資産を築いていくために残された「希望の道」と言えるだろう。

「それ以外の道は、極めても意味がない」。正直僕は、日本の税制を調べていく過程で、そう思うようになった。

資産を残したい人は、まず給与所得者として種銭を稼いだら、その種銭を使って「起業してビジネスオーナーとなり上場を目指す」か「投資家になって投資をしていく」べきだ。いつまでも給与所得者として働き続けては、時間の無駄である。

サラリーマンとして、心身を疲弊させながら、会社や株主の為に働いても、あなた自身が「会社の所有者」でなければ、意味がないし、苦労して稼いだお金も、累進課税で税金を取られるようでは、本末転倒である。

「国」と「会社」に上納金を上納するために「駒」として一生を働くことになる。

この社会では「駒」が一つなくなれば、生まれてくる「新しい駒」を、義務教育という名の「奴隷教育」で、国に税金を納め続けてくれる「サラリーマン」として、複製をし続けている。

義務教育で、あえて「金融教育」を行わない理由は、この事実がバレたらマズイと国が思っているからではないだろうか。日本の税制度を勉強すればするほど、そう勘ぐってしまう。

こんなつまらない人生の何が楽しいのだ。

僕は、残りの半生をかけて「ビジネスオーナー」になり、「投資家」になると決めた。

リスクはもちろん承知だ。無謀なことも承知だ。

僕は今年、株式投資で300万円を溶かした。だが、こんな「人生勉強」やりたいと思っても、もうできる代物ではない。今後、こんな金融バブルはこないかもしれないからだ。アベノミクスから始まった金融緩和政策は収束し、一旦焼け野原となっていく。だたし、今年は全力で、リスクをとれるだけとると決めていたので、この「負け」を経験して、やっと投資家としての「スタート」がきれたと正直思っている。100%勝ち続ける投資家はこの世にいないからだ。この大負けを経験したことにより、何も考えずにやっていた素人が「負けないためには?」「どうすれば勝てるのか?」を本気で考え始めたのは、嬉しい変化でもある。

労働所得として苦労して稼いだ300万円を溶かした時の悔しさは、もう味わえないかもしれない。

この経験は、投資の素人だから体験できた、貴重な経験だったと思うようにしている。

そして次こそは勝ちたい。

しかし、しょせん「投資は、安全に運用したとしても年利5%」くらいしか増えない世界だ。

もっと早いスピードで成長がしたい。

そう悩んでいた時に、閃いたことは、たくさん本を読み、それをすぐに実践して、得られた結果から、自分なりに上手くいくコツを生み出していき、「自分自身が新しいスキルや経験を増やしていくこと」

つまり、「自分の脳みそ」を鍛え続けることだった。

自分の脳みそを鍛え続けて、「お金」も「人脈」も何もない「0の状態」から、いつでもビジネスが作れるまでに成長できたら、もう田舎に住もうが、都会に住もうが、日本に住もうが、海外に住もうが、まったく関係ない自分になることが出来る。

初めての投資で悔しさを味わった僕は、「個人が低リスクで始められるビジネスの手法」を探しまわり、「インターネットを使った集客の方法、つまりインターネットマーケティング」に出会った。

インターネットマーケティングに関しては、何の商品を売るかで、賛否のある世界だが、世界的な企業である「Amazon」も、「インターネットマーケティング」を駆使して、ここまで大きな会社になっていたのを見て、可能性を感じ、これに賭けた。

そして、すぐに、このブログを開設し、記事を書き始め、試しに企業の広告を貼ってみると、しばらくして、このブログ経由で、サービスや商品に申込む人達が増え始め、不思議と、このブログが、お金が生むようになっていった。

インターネットを使って集客し、その人達に対して物が売れる仕組みが分かったら、次は、自分の商品を開発するステップだ。

自分が注ぎ込んだ時間や、手間暇は度外視してでも、多くの人に喜んでもらえ、価値提供ができる商品を、作る必要がある。

ブログを開設してから、広告収入で、損をした300万円を取り返すまでに、一生懸命、努力をした。

ブログを開始して、約1年2ヵ月、ほぼ休みなしで毎日15時間、来る日も来る日も記事を書き続けた。

そして、最初に損をした300万円を、ようやく取り戻すまでになった。

サラリーマン時代に貯めた貯金を切り崩し、図書館や部屋にこもり、孤独と戦いながら記事を書き続けた1年2ヵ月だったけど、その間、1人で書き続けた文字数は「706万2739文字(400字詰め原稿用紙で17,656枚分)」までになり、1人で書いた記事数は「975記事」にもなっている。

最初は、「SEO」を軸に、ブログにアクセスを集め、集客をしていたため、途中でGoogleアップデートをまともにくらい、ブログのアクセス数が6分の1まで激減した時は、軽い絶望も味わった。

だが、そこから踏ん張り、なんとかV字回復させることも出来た。

目標である「自由な人生を生きる」ために、これまで、目先の楽しそうなことは全部我慢してきたし、友達の誘いも全て断り、皆が遊んでいる間も勉強をし、実践をし、スキルを付けてきた。

僕は、生まれながらの才能がまったくない普通の人間なので、一生かかっても「孫正義」や「ビルゲイツ」にはなれないが、そんな普通の人間でも、諦めずにコツコツと努力を続けていれば、人生という困難にシバかれながらも、少しずつ前進していけると、強く信じている。

もし、過去の僕と同じような思いを抱いている人や、ちょうど今、「自分の人生はこのままでいいのか?」と悩んでいる人は、どうか最後まで諦めないで欲しい。

昔の僕自身が、もがいていたように、「自分を変えることでしか、社会や他人は変わらない」のだから。

そう思えると、少し前向きになる瞬間が、いつかやってくる。

そしたら、今の環境を続けながらでも、これまでやってこなかった新しいことを始めてみるのも、いいかもしれない。

困難に立ち向かい、新しい経験を積み、自分自身の内面を内省した時、変わっていく自分に少しでもワクワクできた時点で、人生の難易度は少し、下がってくるだろうから。

僕も頑張るので。

どうか諦めないで、努力を継続していきましょう。

2020/7/26