スポンサードリンク

ソーシャルレンディングとは|融資型クラウドファンディング

「ソーシャルレンディング(Social Lending、Peer-to-peer lending)」とは、インターネット上で「お金を借りたい人や企業」と「お金を貸したい人や企業」を、結びつける「融資の仲介サービス(マッチングサービス)」のことです。

もっと、シンプルに言うと、「お金が余っている個人(企業)」が「お金が足りていない個人(企業)」へ、インターネットを利用して「融資」することができる「仕組み」のことを「ソーシャルレンディング」と呼んでいるのです。

海外では、「Peer-to-peer lending(ピア・トゥ・ピア・レンディング)」とも呼ばれており、この言葉は、「person-to-person lemding(パーソン・トゥ・パーソン)」という言葉に言い換えることが可能で、この言葉には「個人から個人への融資」という意味が、含まれています。

つまり、これまでなら、マッチングさせるのが難しかった、「お金を貸したいというニーズ」と「お金を借りて運用したいというニーズ」を、引き合わせてマッチングさせるのが、「ソーシャルレンディングサービス」という「新時代のサービス」なのです。

ソーシャルレンディング(融資型クラウドファンディング)

「投資家」1人1人の出資金額は異なっていても、インターネットを通じて、沢山の人から資金を集めることで、1人では実現できない方法での「金融」を可能にするのが「ソーシャルレンディング」の「最大の魅力」です。

「ソーシャルレンディング」を使えば、「お金を持っている大きな銀行のような存在」の協力を借りなくとも、「不特定多数の個人」から「少額ずつのお金を集める」だけで、まとまった「大きな金額のお金」を、世界中にいる融資を求めている「企業」や「ファンド」に、貸し出すことが出来ます。

融資をする側の「個人投資家」の「メリット」は、「ソーシャルレンディング」を使えば「少額の1万円からでも投資をすることができる」上に、お金は「融資」として貸し出すので、「株式」や「為替(FX)」のような「価格変動(値動き)」がなく、毎月、決まった「分配金」を、個人投資家に還元してくれるのです。

しかも「ソーシャルレンディング」を使った投資には「償還期限(元本が戻ってくる期限)」があり、「償還期限」を過ぎると、投資先が「デフォルト(債務不履行)」さえしていなければ、最初に投資した「元本」も、戻ってきます。

つまり「ソーシャルレンディング」では、何もなく償還期限が過ぎれば「元本+利息(分配金)」が、手に入るというわけなのです。

しかも、「ソーシャルレンディング」の名目利回りは「年3%~10%」と、かなり高く設定されている「投資先」が、ほとんどで、「資産運用」としての魅力があります。

現在、「マイナス金利」を導入している日本の「定期預金」は、「0.1%~0.2%」くらいですので、銀行にお金を預けるよりも、「ソーシャルレンディング」で、「資産運用」を行った方が、投資効果は高いと言えるでしょう。

ただし「ソーシャルレンディング」には、「デメリット」もあり、大きなリスクと言えば、「元本保証がない」ことが挙げられます。

つまり、「ソーシャルレンディング」で、お金を運用すると、運用している「元本」が、減ってしまう可能性があるのです。

例えば、銀行の定期預金なら「100万円」を預ければ、翌月に「95万円」になっていたということは、絶対にあり得ませんが、「ソーシャルレンディング」では、投資先が「デフォルト(債務不履行)」してしまうと、翌月には、元本が「95万円」に減ってしまう事態になる可能性も、あるということなのです。

なぜ、「ソーシャルレンディング」では、名目利回りが「年3%~10%」と高く設定できるのかというと、このように、融資先に「融資の担保を取らないため、利子を高く設定できている」という秘密があるのです。

例えば「カードローン」を思い浮かべて欲しいのですが、個人が「カードローン」で「借金」をしてしまうと、「利息年9%~14%」と、かなり高い利息を「銀行」に取られてしまいます。

これは、「カードローン」という借金が、「担保なし」で、お金を貸してくれる「仕組み」だからです。

「カードローン」では、インターネットを使った簡単な審査と申込みのみで、「担保なし」で、数十万~数百万円の、「借金」をすることが出来ます。

債務者が、万が一、借金を返せなくなった時の、「担保を取らない」代わりに、銀行が「返済の利息」を高く設定できているのです。

これと同じ「仕組み」が「ソーシャルレンディング」にも適用されており、「ソーシャルレンディング事業者」は「融資先」に「担保を取らない」代わりに、高い利息で返済をしてもらい、その利益から、僕たちにも、高い利回りで「分配金」を支払ってくれているのです。

「ソーシャルレンディング」では、「投資先を分散」し、「デフォルト(債務不履行)」の「リスク」を最小限に抑えた上で、上手に運用することが大切です。

投資をする前に、「投資先をしっかりと調べて、自分の中で確信を持った投資」を行ったのであれば、投資した後は、ある程度、ほったらかしで、資産運用をしていくことも可能ですので、例えば「株」や「為替(FX)」の値動きを見続けるのが嫌いな人には、「ソーシャルレンディング」を使った「資産運用」の方が、向いている場合があります。

- 日本では「ソーシャルレンディング」のことを「融資型クラウドファンディング」とも呼んでいます。

近い将来、スマホを使って簡単に個人間融資ができる時代になる

イギリスの「BABB(バブ)」というブロックチェーン企業は、ブロックチェーンを使って、「個人間」の融資を、スマホで簡単にできる仕組みを、現在、開発しています。

この「ブロックチェーン技術」が完成すれば、いずれ世界中で、お金を持った個人と、お金を借りたい個人が、スマホを使って、直接、お金の貸し借りができる時代がやってくることになるのです。

そうなると、「銀行の役割」は、ますます小さくなると、僕は思っています。

「ブロックチェーン技術」を使って、スマホ間で、個人同士が、お金を貸し借りをするようになれば「ソーシャルレンディング」自体もなくなるでしょうが、まだ、それが当たり前になる世の中が到来するまでは、最低でも、10年以上は、かかるのではないかと思います。

ちょうど今は、これまでの「銀行」が行っていた役割の一部を、「ソーシャルレンディング事業者」が、担い始めている「過渡期の段階」にあり、しばらくは「ソーシャルレンディング事業者」の重要度は、増していくと思われます。

実は、まだ、それほど一般の人の注目が集まっていない今が、「ソーシャルレンディング」を、実際に始める「チャンスの時」かもしれませんよね。

個人投資家が「ソーシャレンディング」を使うメリット

- リスクを取る分、利回りが良い

- 1万円という少額から投資ができる

- 株やFXのような価格変動がないので、管理の手間がかからない

- 自宅にいながら、インターネットのボタン1つで投資ができる

個人投資家が「ソーシャルレンディング」で気を付けるデメリット

- 元本保証がないので、元本が減る可能性がある

- 貸した企業のデフォルト(債務不履行)リスクがある

- 流動性が低い(1度投資を行うと満期まで資金は引き出せない)

- 口座管理が面倒(複数事業者に投資する場合は、複数の口座開設が必要)

- 一攫千金は狙えない。一攫千金を狙うなら「株」や「FX」などの流動性の高い金融商品に投資するのがマスト

- 不労所得を得ようと思うと、それなりの「投資元本」が必要。例えば、毎月、約12万円の不労所得を得ようとすると「約2,000万円」の「運用元本」が必要になる。(利回り7%強で運用したと仮定)

「ソーシャルレンディング」で起こる可能性のあるリスク

「貸し倒れ」とは、お金を借りた企業が、業績不振などの理由で、借りたお金(貸付金)の返済ができない状態になると「貸し倒れ」となります。「貸し倒れの企業」に投資していた「投資家」にとっては、「投資資金」の「一部」、または「全額」が返済されなくなり、損失を被ることとなります。

「返済遅延」とは、お金を借りた企業が、最初に定められた「満期」までに「元本」の「償還(借金を返すこと)」を行うことができずに、償還期限を、後ろ倒しにすることです。元本の返済自体が不能になる「貸し倒れ」とは違い、「返済遅延」は、あくまでも将来的に、元本は返済する前提となっています。ただし「返済遅延」が発生した場合は、少し、ヤバイなと思っておいた方が良いでしょう。

「ソーシャルレンディング」は「資金調達」の「新しい選択肢」

世の中には、「成長力」があるのに、金融機関から満足できる「融資」が受けられないために、継続的な発展・成長をさせることが出来ない企業が、たくさん存在します。

財務的には健全でも、「創業年数が浅い企業」や「借り入れが少額、借入期間が短い企業」などは、銀行から融資を受ける難易度が上がってしまいます。

既存のルールでは、金融機関から「融資」を受けるには、「創業から一定期間が経過していること」「十分な担保があること」など、金融機関特有の「審査基準」を、1つも欠けることなく、クリアする必要があるのです。

このような「金融機関」の「融資」の「審査基準」には、規制も増えていて、審査は、年々、厳しさを増しており、銀行などから「融資」を受けられない企業も、出てきています。

一方、「ソーシャルレンディング」では、既存の金融機関よりも、柔軟に融資審査が行われます。

借り手の企業が、本当に借入金を返済できるかどうかの確実性は、銀行同様に、厳しく審査されますが、必ずしも「創業年数」などに縛られない「融資体制」が「ソーシャルレンディング事業者」には、あるのです。

「ビジネス(事業)」では、自己投資を行うタイミングも非常に重要であるため、資金が欲しい「このタイミング」で、十分な資金が得られないのであれば、少々高くとも、一定の水準の金利を受け入れ、金融機関からの「融資」に限定せずに「ソーシャルレンディング(融資型クラウドファンディング)」を活用するのも、経営判断の1つとなるでしょう。

資金調達のための「選択肢」は、多いに越したことはないはずですし、「ソーシャルレンディング(融資型クラウドファンディング)」という手段を持っておいても、後々、損にはならないと思います。

ファンタスファンディング(FANTAS funding)登録方法・口座開設|ソーシャルレンディング投資・確定申告

ファンタスファンディング(FANTAS funding)登録方法・口座開設|ソーシャルレンディング投資・確定申告

ソーシャルレンディングの「仕組み(ビジネスモデル)」

例えば「ソーシャルレンディング運営会社」が「14%の貸出金利」で、企業に融資を行い、間に入る、この「ソーシャルレンディング会社」が「6%の手数料」を中抜きするとしたら、投資した「個人投資家」には、残りの「8%」の利回りが、分配されます。

「ソーシャルレンディング運営会社」は、融資先の企業やファンドから支払われた利率から「数%」を「手数料」として取得し、残った利益が、「個人投資家」への「利回り」となります。

ソーシャルレンディングの利回り計算式

利回り=貸出金利ー運営会社の手数料

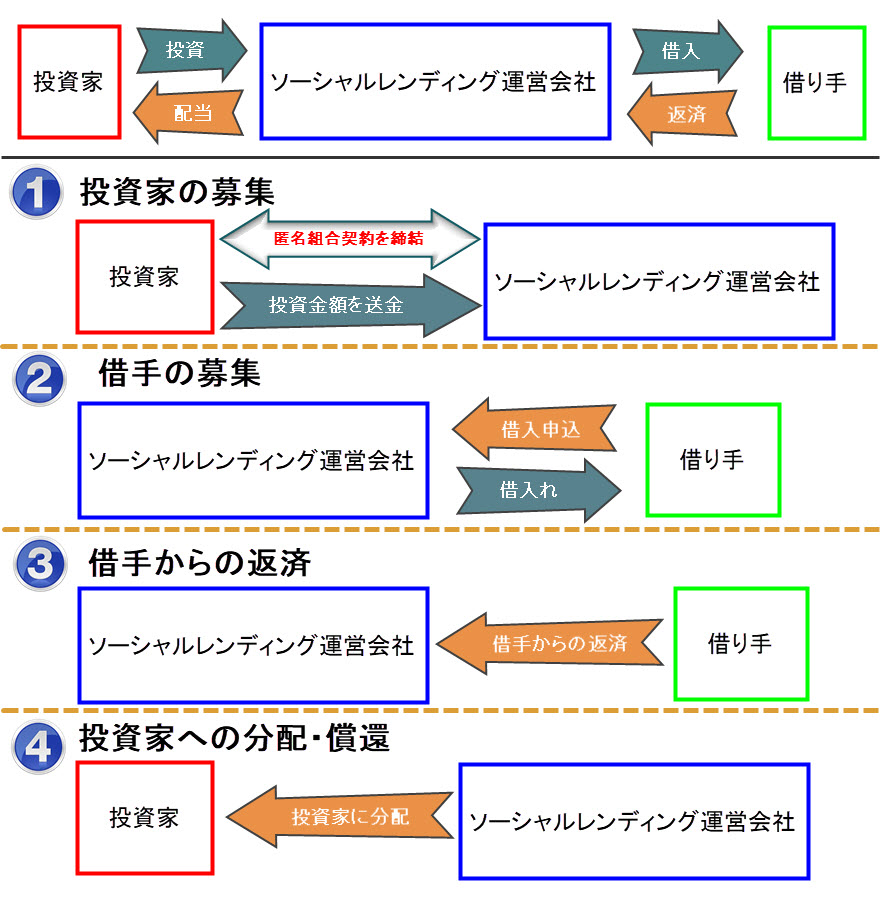

ソーシャルレンディングの「流れ」【図解】

「ソーシャルレンディング」の「仕組み」と「流れ」を図解してみましたので、以下の図をご覧ください。

一般的な「ソーシャルレンディング」では、「①~④の順番」で、取引や契約が進んでいきます。

「ソーシャルレンディング」の仕組み・流れ

- 「ソーシャルレンディング運営会社」は「匿名組合(ファンド)」の営業者となり、インターネットで「投資家」からの出資を募集します

- 「ソーシャルレンディング運営会社」は「匿名組合(ファンド)」の営業者として、インターネットで「借手」を募集し、貸付を行います

- 「借手」は「ソーシャルレンディング運営会社」と締結した「金銭消費賃借契約」に従って、利息の支払い・元本の返済をします

- 「ソーシャルレンディング運営会社」は、「借手」から返済された金額から、各種手数料・源泉税を控除した額を、投資家に分配します

まとめ

クラウドファンディング・サービス「一覧リスト」★

| サービス名 | カテゴリー | 投資の見返り |

|---|---|---|

| CREAL(クリアル) | 不動産投資型 | 配当金 |

| FANTAS funding(ファンタスファンディング) | 不動産投資型 | 配当金 |

| Jointoα(ジョイントアルファ) | 不動産投資型 | 配当金 |

| Owners Book(オーナーズブック) | 不動産投資型 | 配当金 |

| LENDEX(レンデックス) | 不動産投資型 | 配当金 |

| Pocket Funding(ポケットファンディング) | 不動産投資型 | 配当金 |

| FUNDINNO(ファンディーノ) | 株式投資型 | 未公開株の売却益 |

| Unicorn(ユニコーン) | 株式投資型 | 未公開株の売却益 |

| SBIソーシャルレンディング | 融資型(ソーシャルレンディング) | 配当金 |

| maneo(マネオ) | 融資型(ソーシャルレンディング) | 配当金 |

| CROWD CREDIT(クラウドクレジット) | 融資型(ソーシャルレンディング) | 配当金 |

| Crowd Bank(クラウドバンク) | 融資型(ソーシャルレンディング) | 配当金 |

| SAMURAI証券(サムライ証券) | 融資型(ソーシャルレンディング) | 配当金 |

| CAMPFIRE Owners(キャンプファイヤーオーナーズ) | 融資型(ソーシャルレンディング) | 配当金 |

| COOL(クール) | 融資型(ソーシャルレンディング) | 配当金 |

| ネクストシフトファンド | 融資型(ソーシャルレンディング) | 配当金 |

| Funds(ファンズ) | ファンド貸付型 | 配当金 |

| CAMPFIRE(キャンプファイヤー) | 購入型 | モノ・サービス |

| ふるまる | ふるさと納税型 | 寄付控除・返礼品 |

| ふるなび | ふるさと納税型 | 寄付控除・返礼品 |

| さとふる | ふるさと納税型 | 寄付控除・返礼品 |

| ふるさとチョイス | ふるさと納税型 | 寄付控除・返礼品 |

| ふるさとプレミアム | ふるさと納税型 | 寄付控除・返礼品 |

以上が、有名な「クラウドファンディング・サービス」の「分類別」の「一覧リスト」になります。

是非、参考にしてみてください。

Anycaカーシェアリング副業|エニカ車副業・外車・オープンカー・レンタカー登録方法

Anycaカーシェアリング副業|エニカ車副業・外車・オープンカー・レンタカー登録方法

「LINEスマート投資」ラインのワンコイン投資とは